La industria del acero en Latinoamérica ha tenido uno de los mayores impactos en baja de producción del mundo debido a la pandemia de covid-19.

Ante el creciente comercio desleal que impacta a los países latinoamericanos, la Asociación Latinoamericana del Acero (Alacero) hizo un llamado a los gobiernos de la región para que tomen medidas para garantizar que las industrias regionales tengan la oportunidad de competir en igualdad de condiciones.

Refirió que México comenzará un examen sobre las importaciones de ciertos productos de tubería de línea que pagan un arancel antidumping del 25.43 por ciento, además, Chile resolvió iniciar una investigación por eventual dumping en los precios de importación de bolas de acero forjadas para molienda como respuesta a la industria local.

Francisco Leal, director General de Alacero, comentó que “ante la amenaza de importaciones desleales, especialmente de China, para el buen funcionamiento de la industria en América Latina, nunca ha sido tan necesario unir a los líderes en la búsqueda de circunstancias de competencia más igualitarias en la región para una industria tan esencial como la de acero y que genera empleos de calidad”.

Alacero destacó que sólo la industria latinoamericana está investigando, en Estados Unidos anunciaron nuevas investigaciones antidumping y de derechos compensatorios para determinar si los cilindros de acero no recargables de China se están vendiendo en el país a un precio inferior al justo.

A su vez Canadá anunció que revisará el vencimiento de los derechos antidumping y compensatorios sobre las importaciones de tubos para revestimiento de pozos y tubos de producción desde China.

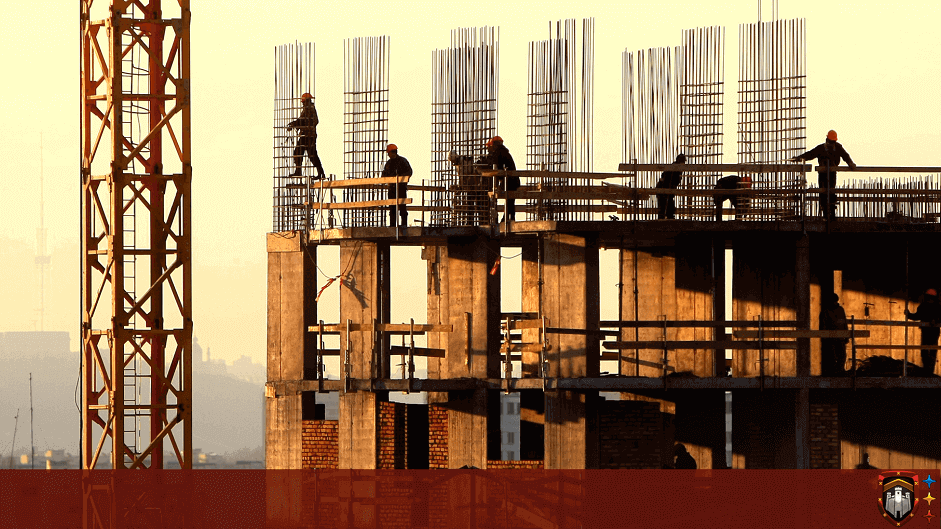

La industria del acero en Latinoamérica ha tenido uno de los mayores impactos en baja de producción del mundo, en junio, la producción de acero crudo sumó 3 mil 648 millones de toneladas, lo que significó una caída de 29 por ciento comparado con el mismo mes de 2019.

En Europa, la industria de acero solicitó a la Comisión Europea una reducción de los niveles actuales de cuotas de salvaguardia en medio del impacto de la pandemia; dijo que la industria siderúrgica europea ya había perdido alrededor del 25 por ciento de su fuerza laboral y el 20 por ciento de los volúmenes de producción entre 2009 y 2019 “como resultado del exceso de capacidad global del acero y las distorsiones comerciales”.

Read More Mercado desleal en acero