Las materias primas mantendrán la moderación de precios en 2020

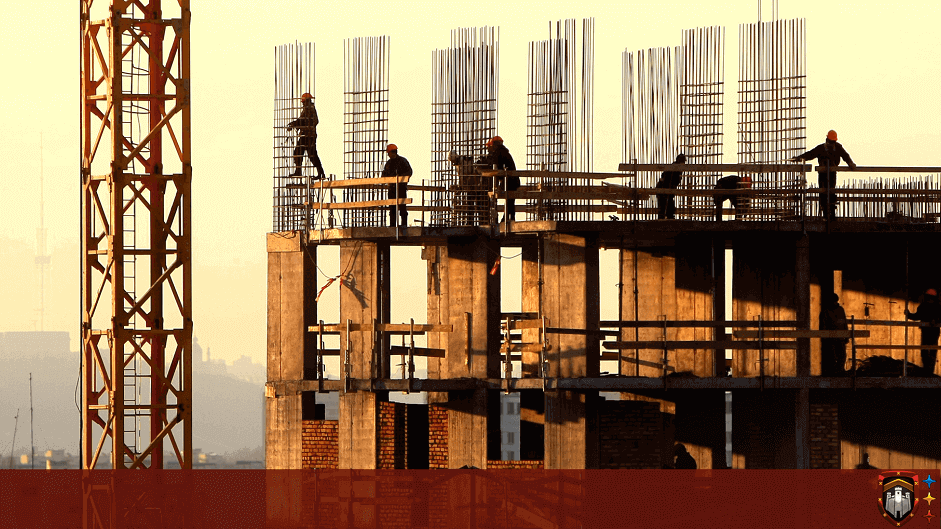

El mercado del acero está experimentando una evolución estructural.

De acuerdo con el último informe de Crédito y Caución, la debilidad de la demanda mundial dejará su huella en la evolución de los precios de los productos básicos en 2020. El análisis de la aseguradora recalca que China ha alcanzado ya el nivel de consumo de metales per cápita de las economías avanzadas. Durante los últimos 20 años, su participación en el consumo mundial de metales ha aumentado del 10% al 50%, con un crecimiento del consumo muy por encima del crecimiento del PIB. Para mantener el crecimiento de la demanda mundial, otras economías emergentes deberían tomar el relevo. “No vemos que eso suceda. Un país de rápido crecimiento como la India tiene un crecimiento del consumo de metales igual al crecimiento del PIB per cápita. La demanda mundial subyacente de productos básicos está ahora más en consonancia con el crecimiento del PIB”, dice el informe.

La debilidad de los precios caracteriza el panorama general de las materias primas, pero hay algunas excepciones. Una de ellas es el níquel, con una subida de precios de casi el 70% desde principios de año. Este mineral se utiliza en baterías para coches eléctricos, cuya demanda se espera que se estimule a medida que avance la transición energética. Además, Indonesia ha prohibido las exportaciones a partir de 2020, lo que ha contribuido a la explosión de su precio.

Los precios de otros productos básicos están bajo presión. El aluminio o el cobre, que se utiliza en productos cada vez más populares y sostenibles como los coches eléctricos da a los precios un cierto apoyo. Aun así, el precio ha bajado en 2019 debido a la amplia disponibilidad de la materia prima. Los precios del zinc están aún bajo más presión: han caído un 12% en 2019, debido a la debilidad del sector de la construcción y la automoción. Las inversiones recientes también han aumentado la capacidad de producción, lo que ha dado lugar a un cierto exceso de oferta.

El mercado del acero está experimentando una evolución estructural. Los precios han bajado más de un 13% en todo el mundo ya que la producción mundial está creciendo (5%), impulsada por China (9%) y Estados Unidos (6%), sin que exista una clara correspondencia con la demanda. En la actualidad, el exceso de capacidad en el mercado del acero, según las estimaciones más fiables, es del 24%.

Fuente: www.interempresas.net

Puede interesarle: