20 de marzo de 2019.

En lo profundo de un parque de oficinas un grupo de ingenieros y dibujantes está más ocupado que en años, imaginando el futuro de la fabricación de acero, como desarrollar un sistema para hacer funcionar un molino con hidrógeno en lugar de carbón y crear una fusión respetuosa con el medio ambiente.

En la costa norte, otro equipo de expertos del área de Pittsburgh ha ayudado a construir Big River Steel, con sede en Arkansas, una “compañía tecnológica autodenominada que produce acero”. La planta de alta tecnología de 2,000 millones de dólares de Big River Steel a lo largo del río Mississippi es la mayor inversión privada en la historia del estado de Arkansas.

En Mingo Junction, Ohio, una antigua fábrica de acero Wheeling-Pittsburgh se ha reiniciado como parte de una inversión de $ 1,000 millones en acero estadounidense por parte de JSW Group, un conglomerado indio.

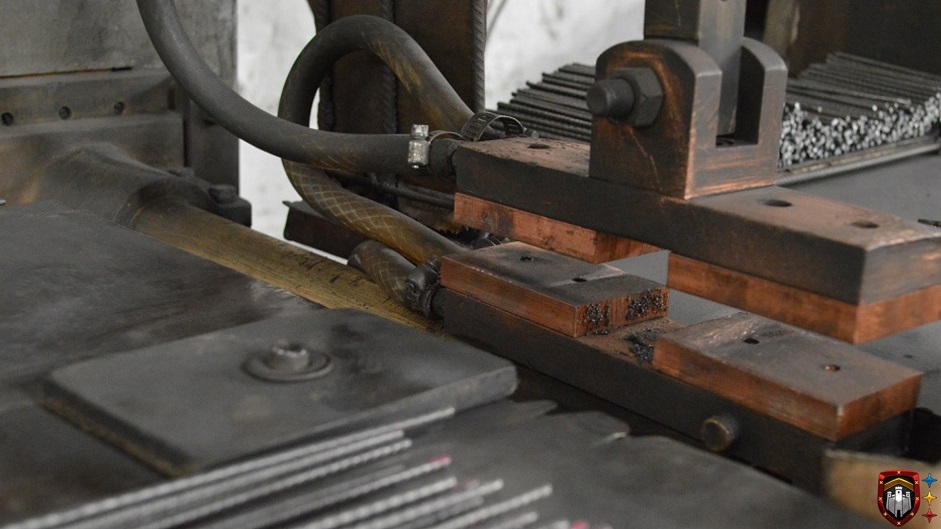

Las chispas vuelan mientras Chad Brandon, de 30 años, de Neffs, Ohio, se sumerge en el horno metalúrgico de la planta JSW Steel Ohio en Mingo Junction, Ohio.

Las grandes inversiones están rehaciendo la industria estadounidense: reabriendo fábricas, aumentando las ganancias y creando empleos. Tales proyectos recibieron asistencia el año pasado por los aranceles del presidente Donald Trump impuestos a las importaciones extranjeras que hicieron que los precios del acero en Estados Unidos aumentaran.

Sin embargo, el renacimiento de la industria siderúrgica estadounidense conlleva una amenaza más oscura e involuntaria para algunos de los mismos productores estadounidenses que lucharon con éxito para limitar la avalancha de importaciones de China, Corea del Sur y Europa: más competencia en el frente interno.

Muchos de los avances anunciados durante el año pasado se pueden ver como los jóvenes de la industria de la generación del milenio, plagas del alto horno de curmudgeon, el método tradicional de fabricación de acero que convirtió a Pittsburgh en una potencia económica mundial en el siglo XX.

US Steel, que lideró la carga de imponer aranceles y ha presionado fuertemente contra los intentos de los fabricantes por eludirlos, ahora enfrenta a una nueva generación de plantas de acero estadounidenses impulsadas más por computadoras e inteligencia artificial que por el arrepentido espíritu del valle de Mon Valley. Trabajo duro, según analistas de la industria, firmas de tecnología y ejecutivos del acero.

La siderúrgica de Pittsburgh está gastando $ 2,000 millones a lo largo de varios años para mejorar su antigua flota de plantas, incluidas las obras de Mon Valley.

El mes pasado, la compañía reinició la construcción de un horno de arco eléctrico con retraso prolongado en Alabama. Pero US Steel, comprometido con sus altos hornos, ha resistido una revisión más dramática que algunos dicen que se necesita para ayudarlo a competir a largo plazo.

Mientras tanto, Tenova Inc., una empresa italiana de ingeniería siderúrgica con oficinas en Moon, ha recibido solicitudes de sus equipos y servicios de alta tecnología a un ritmo que no se había visto en los Estados Unidos desde antes de la caída del mercado del acero en los años ochenta.

“No es lo que han hecho los ” viejos “,” Francesco Memoli, vicepresidente ejecutivo de Tenova, aunque no nombró a las compañías. “Muchos de los fabricantes de acero históricos no han sido tan agresivos en la inversión como lo han hecho algunos de los jugadores más modernos, y eso podría ser un problema”.

Muchas de las órdenes que llegan a Tenova están siendo alimentadas por la ventana de oportunidad creada por las tarifas de Trump.

SMS Group, en la costa norte, también ha retomado parte de ese trabajo y ha enviado equipos a la nueva planta de Big River Steel, entre otros.

“Cuando las tarifas se desvanecen, puede pasar de un día a otro, pueden desaparecer de inmediato, los fabricantes de acero más rentables, que han adoptado primero las tecnologías más nuevas, estarán mejor posicionados en una Un mercado más desafiante ”, dijo Memoli.

Una gran brecha tecnológica

La tecnología del acero es un término amplio que abarca todos los pasos de la producción: la mezcla de ingredientes; la moldura del acero; El enfriamiento, laminado y envío.

Una de las mayores evoluciones se ha visto en el horno.

Durante décadas, los altos hornos han reinado. Las enormes piezas de equipos se remontan a siglos y combinan mineral de hierro, piedra caliza y carbón de coque bajo un intenso calor y presión para crear acero.

Una porción mucho más pequeña de acero estadounidense se derivó de los hornos de arco eléctrico, conocidos como minimills, que reciclan la chatarra fundiéndola en hornos cargados eléctricamente.

Los altos hornos produjeron altos grados de acero para las industrias automotriz y de infraestructura, mientras que los hornos de arco eléctrico solo pudieron reunir grados más bajos, como las barras de refuerzo y los productos de alambre.

Pero a medida que más productos de acero llegan al final de su vida útil y se convierten en chatarra, los hornos de arco eléctrico son cada vez más avanzados. Hoy en día, cerca de dos tercios del acero producido en los Estados Unidos se hace en minimills. El productor más grande de los EUA, Nucor Corp., con sede en Charlotte, opera minimacillos que envían acero a prácticamente todas las industrias.

“Poco a poco, [los hornos de arco eléctrico] han llegado a la cadena alimenticia para producir grados de acero más avanzados”, dijo Ronald E. Ashburn, director ejecutivo de la Asociación de Tecnología de Hierro y Acero, un grupo comercial de empresas de ingeniería del acero con sede en Warrendale.

“La gran división tecnológica entre el alto horno y el horno de arco eléctrico realmente se ha reducido”, dijo.

Los hornos de arco eléctrico, más rentables y ambientalmente sostenibles, han sido fundamentales para muchas de las inversiones recientes.

En enero, Nucor Corp. anunció un nuevo molino de $ 1,400 millones en el Medio Oeste para producir 1.2 millones de toneladas cada año. Steel Dynamics, un productor con sede en Fort Wayne, Indiana, planea construir una fábrica de $1,800 millones de dólares con un horno de arco eléctrico en el suroeste de los Estados Unidos con una capacidad anual de 3 millones de toneladas.

GFG Alliance, un conglomerado británico, anunció planes en enero para ampliar su producción de acero en Estados Unidos en 800,000 toneladas por año y reiniciar un segundo horno de arco eléctrico en una planta de Carolina del Sur.

“Hay un creciente deseo de comprar acero de fabricación estadounidense en lugar de importado”, dijo el presidente ejecutivo de GFG Alliance, Sanjeev Gupta, en un comunicado de prensa en ese momento.

“EUA es el mayor exportador de chatarra y el mayor importador de acero del mundo, por lo que claramente existe la oportunidad de producir más acero en los EUA para el mercado local a partir de chatarra nacional, y tenemos la intención de aprovechar esta oportunidad”.

Incluso US Steel está invirtiendo en la tecnología. En febrero, la compañía dijo que comenzaría la construcción de un horno de arco eléctrico en su planta de Fairfield cerca de Birmingham, Alabama.

La ola de inversión ha ampliado la producción de acero en Estados Unidos en casi 22 millones de toneladas al año, más que suficiente para compensar la caída de las importaciones de acero en el extranjero, según John Tumazos, analista de la industria de Very Independent Research con sede en Nueva Jersey.

Esa capacidad anual también es aproximadamente igual a la del acero de los Estados Unidos, que puede producir 17 millones de toneladas en las fábricas de los Estados Unidos y otros 5 millones de toneladas en Europa.

¿Un aplazamiento temporal?

Los precios del acero se dispararon en las semanas posteriores a la imposición de los aranceles, lo que supuso un golpe para los fabricantes. Las ganancias de US Steel en 2018 alcanzaron $ 1,100 millones, frente a $ 387 millones en 2017. La compañía perdió $ 440 millones en 2016 y $ 1,500 millones en 2015.

La rentabilidad de U.S. Steel podría ser temporal, dijo Tumazos, por varias razones.

Trump podría llegar a un acuerdo comercial con China para reducir los aranceles, o podría ser expulsado de su cargo el próximo año. Mientras tanto, la construcción de viviendas residenciales, las ventas de automóviles y las economías en el extranjero parecen estar disminuyendo.

Junto con el gasto de $ 2,000 millones en proyectos de instalaciones para el 2020, los Estados Unidos de Acero se han destinado a trabajadores e inversionistas, señaló Tumazos.

En noviembre, la compañía firmó un contrato laboral de cuatro años con 15,000 miembros de United Steelworkers que incluyó un aumento salarial del 14%, un acuerdo generoso negociado en el contexto de una reactivación de la industria del acero. También en noviembre, la compañía anunció un programa de recompra de acciones por $ 300 millones.

Mientras tanto, los precios se han enfriado desde su máximo en junio de 2018, dijo Tumazos, y U.S. Steel debe tener cuidado con la nueva capacidad que está inundando el mercado y haciendo que los precios sigan bajando.

Los envíos de acero estadounidense aumentaron en un 6% anual en enero, informó el Instituto Americano de Hierro y Acero la semana pasada. Los envíos de acero son una medida clave, ya que muestran la cantidad de acero que realmente se vende a los clientes que pagan.

“Hay mucha capacidad de acero que viene, y probablemente más por venir”, dijo Tumazos. “Hay espacio para una gran variación en el precio, [y] hay preocupaciones legítimas de U.S. Steel de que el sistema de tarifas no dura”.

El optimismo de US Steel.

U.S. Steel cuenta con las tarifas para mantenerse en su lugar.

“No lo vemos como una táctica de negociación, en realidad vemos que estas tarifas son duraderas en el futuro previsible”, dijo Dave Burritt a un entrevistador de Fox News en diciembre.

En una llamada a las ganancias de enero, Burritt reiteró: “Somos optimistas [las tarifas] continuarán. No vemos a la administración parpadear en nada de esto “.

Los inversores son escépticos. Aun cuando el negocio de la compañía mejoró, el precio de sus acciones se ha desplomado casi a la mitad desde que se anunciaron las tarifas.

Los ejecutivos de US Steel, durante la llamada a las ganancias de enero, se enfrentaron a preguntas de analistas sobre si la compañía estaba lista para la próxima crisis del acero.

La compañía reveló que gastó al menos $ 40 millones para reparar el daño causado por un incendio mecánico del 24 de diciembre en su planta de coque en Clairton que provocó una alerta de calidad del aire por parte de los funcionarios de salud del condado de Allegheny y críticas de la comunidad.

Un analista preguntó si el cierre de Granite City, la planta de Illinois que se reinició después de las tarifas el año pasado, fue una gran discusión en caso de que los precios cayeran más.

“Creo que tenemos un historial muy bueno … que combina nuestra producción con el libro de pedidos”, dijo Dan Lesnak, gerente general de relaciones con inversionistas. “Si viéramos un cambio en el libro de pedidos que dijera que tenemos que hacer algo con respecto a nuestros niveles de fabricación de acero, lo haríamos”.

U.S. Steel no hizo un ejecutivo disponible para una entrevista para esta historia.

La competencia extranjera en las plantas domésticas

Para los defensores de los minimills, las acerías americanas de nueva construcción son el futuro.

Los minimills son “absolutamente más sostenibles financieramente” que los altos hornos, dijo Philip K. Bell, presidente de la Steel Manufacturers Association, el grupo comercial con sede en Washington, DC que representa a los minimills.

“Estamos descarbonizando la industria del acero”, dijo Bell. “No estoy diciendo que los altos hornos desaparezcan, pero las líneas de tendencia son innegables”.

JSW Steel USA es quizás el ejemplo más sorprendente de la nueva industria siderúrgica estadounidense porque es un operador extranjero.

La compañía, capitalizada con $ 1,000 millones del conglomerado indio JSW Group, compró dos molinos estadounidenses envejecidos que habían caído en tiempos difíciles. En Mingo Junction, Ohio, reinició el horno de arco eléctrico en la antigua instalación de Wheeling-Pittsburgh Steel y tiene planes de construir un segundo horno.

En Baytown, Texas, la compañía ahora está ejecutando una fábrica de chapas de acero de Estados Unidos que estuvo a punto de ser cerrada.

Para cambiar esas plantas, el CEO John Hritz necesitaba buscar tanto capital como equipo en el extranjero, una consecuencia del declive de American Steel, dijo Hritz en una entrevista.

“Es realmente triste que no pueda obtener este equipo en este país”, dijo.

Malos recuerdos

Justo cuando Hritz comenzó su carrera como ingeniero en Estados Unidos de Acero en Youngstown, Ohio, la industria siderúrgica colapsó.

“Yo diría que la razón por la que gran parte de esto ocurrió fue porque la industria del acero [estadounidense] no estaba al día con los avances tecnológicos que estaban sucediendo en todo el mundo”, dijo.

La perspectiva de que los gigantes de acero de propiedad extranjera como JSW Steel inviertan dinero en el acero estadounidense es un desarrollo emocionante, dijo.

“Tienen un gran poder de compra y luego ponen la mejor tecnología que posiblemente puedas obtener que no existe en este país”, dijo.

Burritt, el CEO de los Estados Unidos de acero, dijo a los analistas en enero que no le preocupa perder negocios para competir con las acerías estadounidenses a largo plazo.

“Damos la bienvenida a la competencia y creemos que estamos listos para ello”, dijo. “La gente no debería descartarnos. Estamos enfocados, somos disciplinados y nos centraremos en las cosas que podemos controlar “.

ReportAcero

Read More Competencia por aranceles